2019年はBeautyTechアプリ浸透元年。1万人の調査が示す美容×デジタルの現状

◆ New English article

◆ 新着記事をお届けします。以下のリンクからご登録ください。

Facebookページ|メルマガ(隔週火曜日配信)

LINE:https://line.me/R/ti/p/%40sqf5598o

ビューティテックの利用実態を知るために、BeatyTech.jp編集部が「BeautyTech度調査」を2018年秋に初めて実施した。2019年9月に2回目となる調査を実施し、そこから見えてきたのは、昨年はまだ萌芽だったビューティテック関連アプリが一般に浸透しはじめたということだ。

「テクノロジーが生み出す新しい製品・サービスは、どんな人たちにどのくらい利用されているのか」そんな疑問から、2018年秋に、ビューティテックの利用実態を知るために、BeatyTech.jp編集部は、株式会社アイスタイルが持つ@cosmeのパネルを利用し、「BeautyTech度調査」を初めて実施した。そして、ユーザーのビューティ度とテック度を数値化し、BeautyTech度(以下BT度)という指標を新たに作った。

BT度は、ビューティ・テクノロジーそれぞれに対する姿勢を各7項目用意し、それぞれの項目にスコアを付与し、合計して算出。ビューティ度 Low(7~24点)、Mid(25~31点)、High(32~35点)、テック度 Low(7~15点)、Mid (16~25点)、High(26~35点)、Highうちの高得点をSuper High(32~35点)とし、この2つをかけ合わせて、BT度とした。

上の図の右にあるように、ビューティ度も高く、テック度も高い層をHHセグメント、どちらも中程度の層はMMセグメントというように9分類しているが、HHのうちテック度が突出して高い層をHSHセグメントとして、いくつかの分析ではこのHSHセグメントの動きに注目した。それは、このセグメントがインフルエンサーとして周囲に大きな影響をもっていることがわかっているからだ。

今回も2018年と同じく@cosmeのパネルを利用し、2019年9月に1万人のユーザーにオンラインアンケートで調査を実施、集計した。

BT度調査2019では、HSHセグメントが微増

BT度調査2019年では、BT度が高い人は全体の約7%で、そのうちHSHセグメントとしてテック度が最も高い人が2%いた。昨年度と比較すると、HSHセグメントが微増している。ちなみに本調査ではHSH層をスーパーテックと呼んでいる。

BT度が高いユーザーはクチコミ重視で購入を判断

昨年度の調査では、全体的にビューティテック関連アプリは浸透しておらず、BT度が非常に高いHSHのセグメントで認知・利用が始まったばかりであった。また、このHSHセグメントやHHセグメントは、これらの層を中心にクチコミが発信されるだけでなく、友人・知人から化粧品や美容サービス選びについて相談を受けている高い影響力を持つ層であることもわかっている。

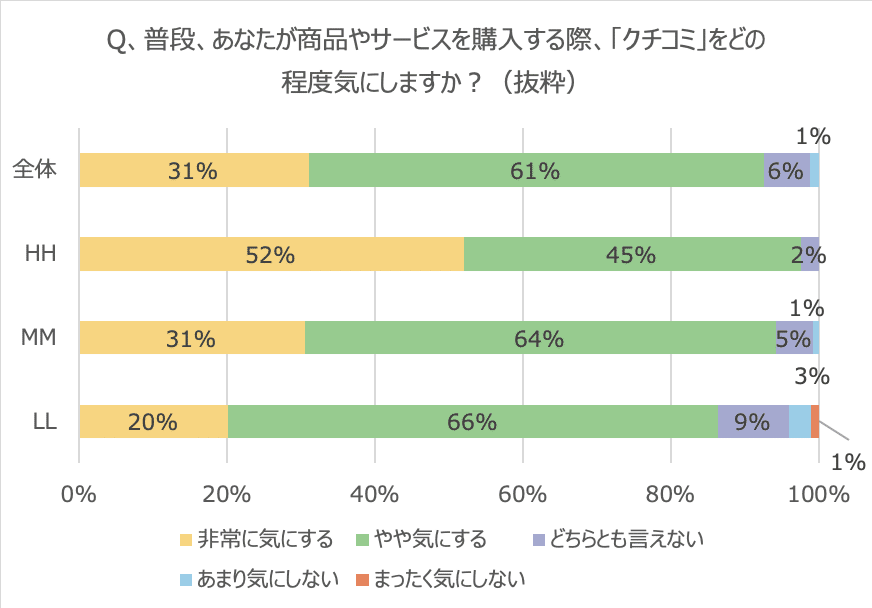

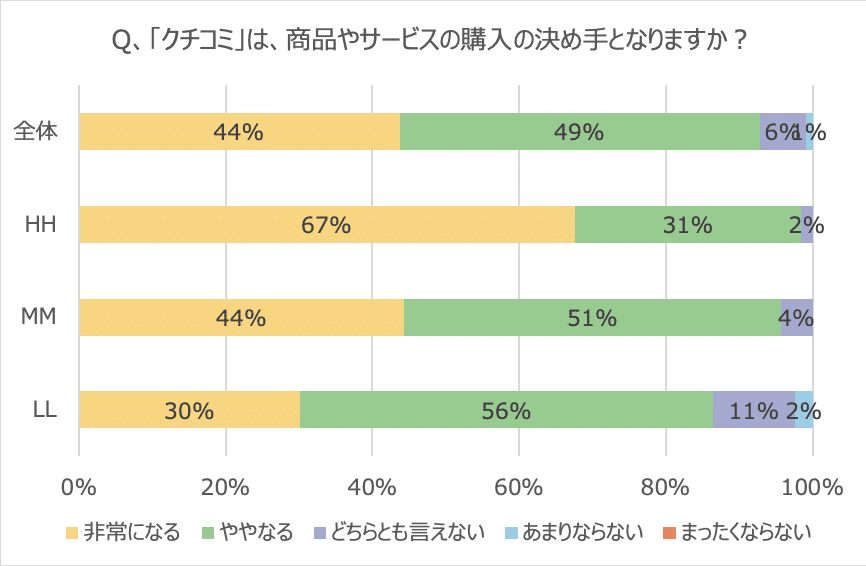

また、BT度が高くなればなるほど、商品やサービスを購入する際には、クチコミでの評価を気にするだけでなく、購入決定にも影響を及ぼしている。特に、HHセグメントにおいては、52%がクチコミを「非常に気にして」おり、67%がサービス購入の決め手に「非常になる」と回答している。

さらに、クチコミは、買う・買わないの判断に大きく影響しており、クチコミを見て、商品を購入したことがあると回答したのは全体で89%に達したのに加え、クチコミを見て商品の購入をやめたことがあると回答した人は全体の77%だった。パネルがクチコミサイトの@cosmeであることを差し引いても、相当数の人がクチコミを参考に、購入決定をしていることがうかがえる。

BT度が高いユーザーは周囲に大きな影響力を持つインフルエンサー

BT度が高い人は、友人・知人から化粧品や美容サービス選びについて相談を受けている。また、彼女たち自身が、クチコミを多く投稿しており、情報の発信源となっていることが昨年と同様にわかった。

@cosmeのメンバーになってからの

クチコミ投稿数比較

BT度が高いセグメントは、化粧品や美容サービス選びにとどまらず、テクノロジーを搭載したモノやサービスについても、友人・知人から相談を受けている。特に、HSHセグメントにおいては、65%の人が非常にあてはまると答えており、このセグメントにいかにリーチし、彼女たちに商品・サービスを認知してもらい、利用してもらうかが、情報拡散のカギとなることがうかがえる。

接触メディアは、ビューティ系では『美的』がトップ

定期的に読んでいる雑誌やサイトは、ビューティ系では『美的』がトップで、特にHHセグメントでは半数以上が定期的に読んでいる。そして、Yahoo!ニュースはすべてのセグメントにおいて半数以上が定期的に接触していることがわかった。GigazineやITmediaなどのテック系情報サイトを日常的に利用しているユーザーは少なかったが、日経×TECHとNewsPicksがHH/HSHセグメントで昨年比でおよそ倍の5~6%の閲覧率を獲得しており、急成長している。雑誌や雑誌系サイトについては、全般的に閲覧率が下がる傾向のなかで、閲覧率を伸ばしている雑誌・サイトが見えてきた。

化粧品を購入する場所としてのメルカリの存在感

この1年の化粧品購入場所は、ドラッグストアがすべてのセグメントで8割を超え最も多く、次に百貨店化粧品売場で約6割だった。HHセグメントは、百貨店化粧品売場での購入が82%を超えており、月額平均の化粧品投資額が3万円を超えていることを考えると、比較的高額の商品を購入していることがわかる。

今回の調査では、BT度が高いセグメントでメルカリの利用が2割を超えていた。編集部が実施したフォーカスグループインタビューでは、メルカリで化粧品を購入した人たちから「自分の肌で試してみたかった」「お気に入りの化粧品が廃盤となりどうしても入手したかった」「使用期限が写真で確認でき、かつ未使用品で評価の高い出品者から買うから、安い(メルカリの)方がいい」という声があがっていた。

今回の調査で実際どのくらいのメルカリ購入者数がいるのかが可視化できたこともあり、今後どのように推移するか動向を見ていきたいと考えている。

ビューティテック関連アプリの浸透が拡大

2018年度の調査では、ビューティテック関連のアプリは、一般ユーザーにはまったく浸透していなかった。WEARファッションコーディネートなどのファッション系アプリがHHセグメントのなかで2割を超える使用があったものの、MakeupPlusや肌パシャは利用に関しては10%にも達しておらず、キャズムの壁(※)を超えたビューティテックアプリはなかった。

※キャズムの壁とは、ジェフリー・ムーアが提唱をはじめた「革新的商品やサービスが市場でシェアを拡大する過程で、容易に越えがたい「溝」があるとする理論で、イノベーター理論における消費者の分類のアーリーアダプター(13.5%)とアーリーマジョリティ(34%)の間に存在するとされている

しかし、今回の調査では、ヘルスケア・ファッションを含むビューティテック関連アプリが一般にも普及しはじめていることが明らかになった。

認知率では、ルナルナが74%、LIPSが47%、ワタシプラス カラーシミュレーションが44%、FiNCが20%と、全体での認知率が大きくアップ。ルナルナについては昨年度の調査対象外であり直接的な比較はできないが、各セグメントで7割以上の認知率で、使用率も全体で28%、HHセグメントで36%と非常に高いことがわかった。

詳細データは本調査P.50に掲載

LIPSの認知度は、全体で昨年度の23%から47%へ拡大。特に、HHセグメントで66%強の認知率で、MMセグメントでも53%の認知率を獲得した。認知度だけでなく、利用率もアップしており、HHセグメントでは倍増の26%、MMセグメントでも17%になっている。

LIPSの運営元のAppBrewは、2019年3月時点で累計300万ダウンロードを突破したと発表しているが、4月より一定基準を満たしたユーザーのクチコミ投稿が収益になる、LIPSパートナープログラムをローンチするなど、さまざまな施策を打っていることも寄与しているのではないだろうか。

体験含めた他アプリとの比較データは

本調査P.51に掲載

2019年はパーソナルカラー診断のトレンドが大きく広がった。その流れのなかで大きく認知度をあげたアプリも出た。そのひとつがワタシプラス カラーシミュレーションだ。全体の認知率は44%で、HHセグメントでは63%に認知されている。また、利用率は全体で5%、HHセグメントでは13%、HSHセグメントでは17%となっている。カラー診断の浸透についての考察は、また別途詳細に取り上げていきたい。

このように、今回の調査からわかったのは、2019年がBeautyTechアプリ浸透元年ということである。また、本調査のP.53にも紹介したが、ワタシプラス カラーシミュレーションやLIPSユーザーが興味をもつ化粧品の特徴が異なるといった点も興味深い。

昨年と同様、ビューティ度もテック度も高いユーザーが、デジタルシフトに重要な役割を担っているという仮説は、今年の調査・分析からも明白だ。率先してデジタルを使いこなし、周囲に対してエバンジェリストとして行動している彼女たちをいかに捉えて、製品・サービスを知ってもらい、利用につなげていくかが、BeautyTechを普及させていくためのカギとなる。

■ 本調査(全60ページ 税込5万円)の購入ページはこちらから

■ 本調査 の目次について

p.3 はじめに

BeautyTech度調査について/ BeautyTech度について/ 昨年度の調査サマリー/2019年度調査サマリー

p.9 BeautyTech度について

BeautyTech度分布図/ BT度別属性情報/ BT度別接触メディア分析/対前年度分析

p.21 購買行動について

BT度別化粧品・美容サービスを購入する際の情報収集状況/ 情報収取源/ クチコミの影響度/ 化粧品の購入場所/ 購入した化粧品に関しての情報発信

p.35 ビューティへの投資状況について

BT度別1か月のスキンケアアイテム/ メイクアイテム/ メイク・スキンケア以外の美容・健康投資額

p.39 スマート機器やアプリ使用について

BT度別スマート機器・アプリの認知度/ 興味度/ 体験度/ 利用度/ Beauty系アプリの認知度/ 対前年分析

p.54 調査票

■サマリー版(全21ページ・無料)もご用意しております。こちらからお申込みください

Text: 秋山ゆかり(Yukari Akiyama)

Top image: Alexeysun via shutterstock